Купоны в облигациях: что это, как происходит их выплата?

В данной статье мы узнаем, что такое купоны в облигациях, как и в какие сроки происходят их выплаты и как вывести денежные средства с брокерского или инвестиционного счетов. Посмотрим, нужно ли продавать облигации, чтобы получить доход, и кто будет получать проценты и возврат изначальной стоимости после продажи ценной бумаги. Расскажем, чем облигации отличаются от акций и как обезопасить свой инвестиционный портфель.

Что такое купон?

Купон в облигациях – это тот процент, который инвестор получает от эмитента, что такое облигации федерального займа, мы уже знаем. Рассчитывается купон от стоимости облигации. Купоны выплачивают регулярно, чаще всего раз в квартал. Поэтому облигации, которые, кстати, часто называют «бондами», являются одним из консервативных инструментов пассивного заработка. Часто их сравнивают с банковскими вкладами или депозитами. Но, в отличии от последних, есть некоторые преимущества. Многие, кто впервые сталкиваются с таким способом инвестирования иногда теряются, поэтому, для некоторых просто открыть вклад гораздо проще, а здесь придется освоить множество терминов и особенностей.

Облигации выпускаются компаниями или государственными структурами, по сути это долговая бумага, которая позволяет привлечь денежные средства кредиторов. Последними, в данном случае, могут быть как юридические, так и физические лица. Некоторые сравнивают долговые расписки и облигации, так, в обеих бумагах указана сумма, которую заемщик обязуется вернуть, срок возврата прописывается также в обоих соглашениях. Просто, давая средства по расписке, кредитор, как минимум, знаком с заемщиком, а вот того, кто выпустил облигацию не знает.

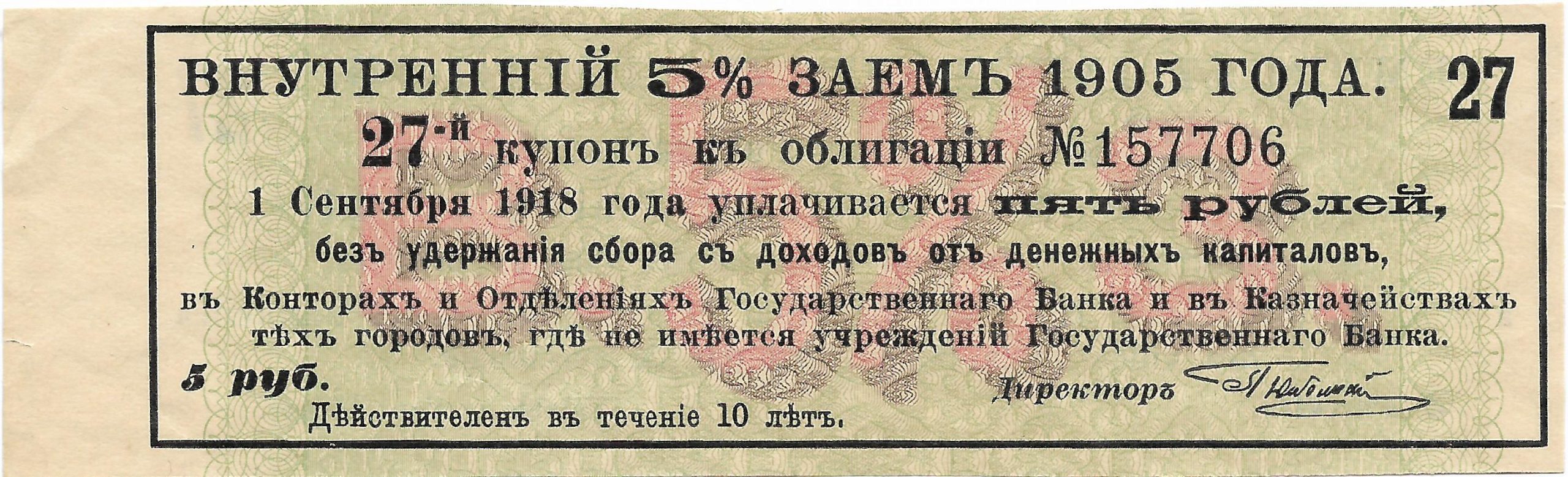

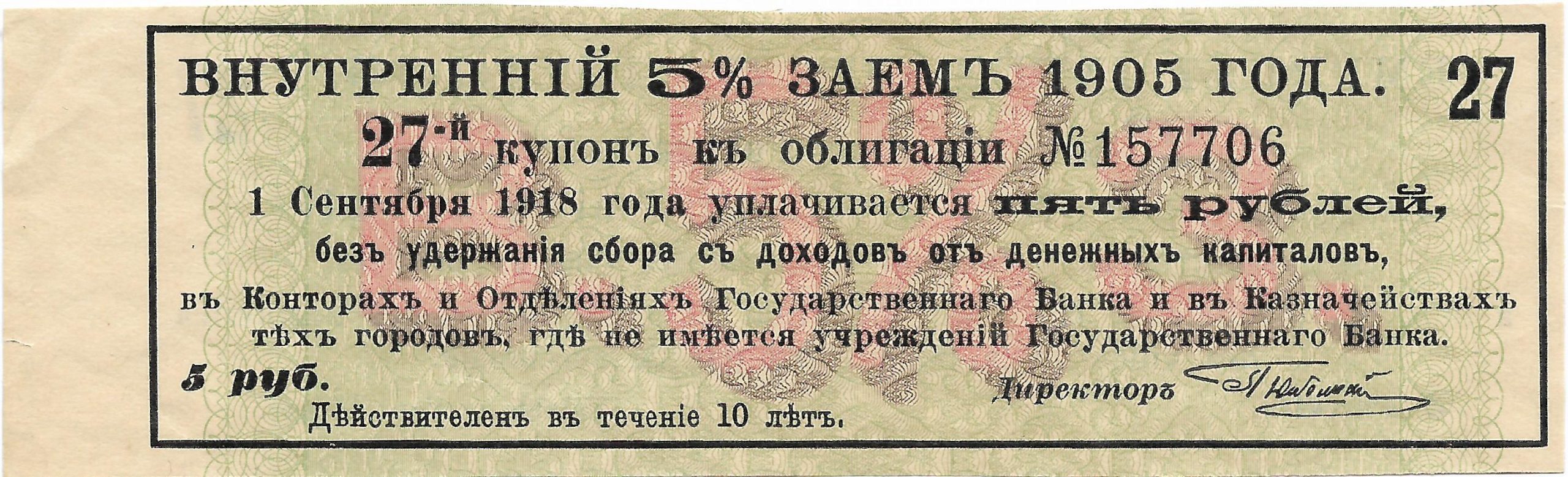

Доходы по облигациям стали называть купонами еще с тех времен, когда при каждой выплате кредитору от облигации отрывали бумажный купон. В настоящее время облигации, в основном, существуют в электронном виде, но термин «купон» активно используется и в настоящее время. Доходность облигации, традиционно зависит от степени риска вложения средств, чем выше риск, тем выше доходность, но существуют и бескупонные облигации как по ним рассчитывается доходность, мы уже знаем.

Когда выплачивают купоны?

Купоны всегда выплачиваются с определённой регулярностью, раз в квартал или раз в год, все сроки прописаны в условиях. С ними лучше ознакомиться до покупки конкретной облигации. Промежуток времени между выплатами называют купонным периодом. Купоны могут быть трех видов:

- — постоянный;

- — переменный;

- — плавающий.

Первый отличается тем, что доход выражается в виде неизменной процентной ставки от номинала. В переменном доходность инвестору известна лишь частично, в расписании начислений проставлены проценты только до определенного срока. А вот в плавающих купонах процентная ставка нестабильна, на ее размер влияет динамика индикатора, который выбирают заранее. Того, кто выпускает акции называют эмитентом, но он не в полной мере оказывает влияние на стоимость ценных бумаг. При формировании доходности важно учитывать рыночную ситуацию.

Конечно, у эмитента всегда есть желание платить по облигациям меньше. но, рынок диктует свои условия. Ни один инвестор не выберет среди двух одинаковых по рискам облигаций менее доходную. Доходность, кстати, тоже может быть нескольких видов. Так, купонная указывает на величину купона. При продаже размер процента закладывается в цену. Для облигаций одного выпуска величина надбавки всегда будет одинаковой. Текущая доходность является упрощенным индикатором, который показывает размер купонной доходности.

Как получить и вывести купоны по облигациям?

Получить и вывести купоны из облигации достаточно просто, как вывести деньги с брокерского счета, мы уже рассматривали. Сейчас уже никто не отрывает от бумаги купончик после выплат, в настоящее время все формируется в электронном виде. Даты выплат и размеры указаны в карточке, с ними можно ознакомиться в приложении банков. Причем, многие эксперты считают, что облигации менее рискованный способ инвестирования, в отличии, например, от акций. При покупке облигаций необходимо иметь готовую инвестиционную стратегию, под нее и подбираются условия.

Кроме этого, по облигациям выплаты, их сроки и размеры строго оговорены, а вот дивиденды по акциям могут задерживаться. Кроме этого, доход по акциям может быть отменен советом директоров. Выплаты по купонам поступают на брокерский счет или на счет инвестора в банке. Так, когда наступает срок погашения по облигации, бумаги перестают отражаться на брокерском счете инвестора, а на его счет зачисляют определенную сумму, размер которой равен номиналу бумаги.

Система погашения на брокерском счете немного отличается. Здесь важно какие именно облигации используются. Так, по бумаге с фиксированной датой погашения, денежные средства в обозначенный день перечисляются в депозитарий, с него происходит распределение на брокерские счета. Как правило, процесс занимает не более двух дней.

Нужно ли продавать облигации, чтобы получить доход?

Продажей облигаций по более высоким ценам занимаются инвесторы, которые скупают их у эмитента. Компании сами решают сколько облигаций выпустить и как часто по ним платить. Основная их задача – заинтересовать инвесторов, а для этого нужно придумать выгодные условия. Проценты будет получать тот, кто на момент выплаты владеет ценными бумагами. Так. Один инвестор может держать у себя облигацию пару лет, получая выплаты. Затем, он продает ее и остаток процентов будет получать новый владелец.

Когда срок облигации подходит к концу, эмитент возвращает ее изначальную стоимость и выплачивает последние проценты. Причем, эти деньги получит новый владелец, а не тот, кто ее покупал. Для того чтобы правильно выбрать облигацию лучше обратить к специалисту, если опыта в инвестировании нет. Для того чтобы увеличить доходность можно попробовать купить разные облигации, т.е. диверсифицировать портфель что это и как сделать, мы уже знаем, портфель, но, здесь сильно рисковать тоже не стоит.