Факторинг: что такое простыми словами

Когда на рынке появляется новая компания, во времена большой и довольно жёсткой конкуренции, ей необходимо заявить о себе. А для этого нужны финансы. Поставки товара, аренда офисов или складов, рекламные услуги и т.д. Конечно, начинающему предпринимателю сложно, а порой невозможно оплачивать всё это, не имея стабильный доход. Для этого банки предоставляют услугу — факторинг. А что это такое, объясним в этой статье простыми словами.

Что такое факторинг в банке?

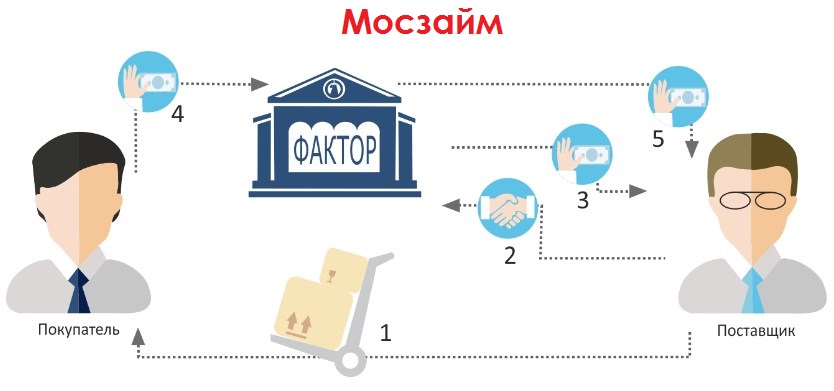

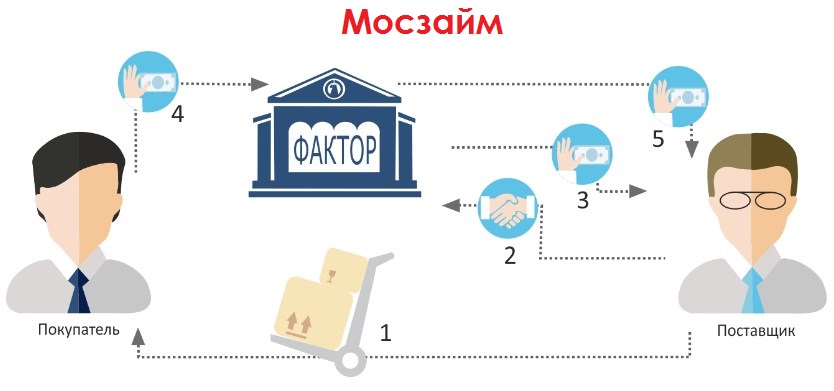

Начнём с того, что такое факторинг в банке. Это услуга, которую оказывают банки малому и среднему предприятию, оплачивая большую часть задолженности перед поставщиком. Это позволяет покупателю закупить товар и непрерывно работать по системе отсрочки платежа. А поставщик, в свою очередь, имеет гарантию, что долг будет оплачен.

Как это работает на практике: поставщик заключает договор фактором, то есть банком. В условия договора указывается, что банк оплачивает примерно 80% от суммы поставки. Для покупателя это автоматически становится займом без залога, который он будет выплачивать фактору.

После того, как поставщик отгрузил товар покупателю, и он подтвердил приём товара, фактор вносит прописанную сумму. Остальные средства поступают на счёт продавца только после того, как задолжник оплатит всю сумму за отгрузку.

Принцип работы отсрочки платежа. Только в этом случае, банк выступает гарантом погашения долга в пользу поставщика. Подтверждением гарантии является обязательное страхование долга.

Договор факторинга: что это такое?

Вопрос о том, что такое договор факторинга абсолютно логичен, учитывая, что это обязательная процедура в данном деле. Так же, необходимо знать, чем отличается предварительный договор от договора обычного, так как такая практика то же существует.

В договоре фигурируют, как правило, три участника:

- Покупатель;

- Фактор (банк);

- Поставщик.

Первоначально, договор заключается между покупателем и фактором, то есть банком. Банк обязуется погасить опредёлённый процент от суммы поставки, а поставщик, в свою очередь, отгрузить товар в назначенный срок и по условиям договора. Документационное сопровождение сделки так же должны быть у фактора.

После этого, банк заключает договор покупателем, где главным обязательством является погашение основного долга, процент данного займа по паспорту и реквизитам предприятия. И, обязательно страховка задолженности. Фактор вправе потребовать определённый залог, если сумма будет большой.

Есть практика, когда договор заключается одновременно всеми тремя сторонами. Подчеркнём, что подобные отношения с банком имеют начинающие своё развитие компании. Потому как устойчивые на рынке предприятия придерживаются только страхования дебиторской задолженности. Это и дешевле и проще. Но, для этого необходима положительная кредитная история компании и определённый уровень оборота доходов.

Факторинг без регресса: что это значит?

Начнём с того, что факторинг без регресса – это значит, что ответственность за долг дебитора, берёт на себя поставщик. То есть, в случае неуплаты долга банку, поставщик должен возместить в полной мере сумму долга. Дальнейшие взыскания с покупателя кредитор решает самостоятельно.

Так как данный вариант факторинга не выгоден стороне, поставляющей товар, безрегрессивный факторинг практически не используется. Такая практика имеет место быть, если между сторонами доверительные и долгие отношения, или если сторонняя финансовая поддержка.

Но, вряд ли, даже самый близкий человек возьмёт за себя обязанности выплачивать за Вас долг. При этом, не имея никакой собственной выгоды. Особенно, если он понимает, в чём подвох займа без отказа юр. лицам.

Чем выгоден факторинг?

Основными плюсами, то есть, чем выгоден факторинг, являются стабильность и цикличность оборотов компаний. Как и покупателя так и поставщика. Покупатель, имея товар, который оплачивает факторинговая компания, производит сделки, получает прибыль и постепенно закрывает долг.

Продавец, в свою очередь, в независимости от платёжеспособности клиента, получает деньги за отгрузку. Так же, он получает страховку уплаты долга. Фактор, в свою очередь, выступает гарантом в сделке и получает небольшой процент за услуги.

Кстати, ещё один, немало важный плюс факторинга в том, что он не является кредитом. Это частный случай, по которому одна сторона получает деньги в долг, которыми оплачивает товар от поставщика.

А вторая сторона получает оплату, не имея рисков неуплаты. Поэтому, покупателю можно брать кредиты. В принципе, факторинг является практически единственным вариантом, когда юр.лицу не одобряют кредит в банке.

Факторинг с регрессией: что это?

Мы разобрали, что такое факторинг без регрессии. Есть ещё один тип, противоположный этому понятию – с регрессией. Логично предположить, что в этом случае фактор, то есть банк, который оплачивает поставку товара обязуется выплатить неустойку поставщику, в случае неуплаты суммы.

Соответственно, все процедуры с задолженностью покупателя и судебные разбирательства происходят между фактором и контрагентом. Такой вид договорных условий более распространён, так как, в этом случае поставщик не имеет рисков остаться без оплаты.

Но, тогда фактор, выступая плательщиком, выдвигает свои условия заёмщику. Возможно, прописывает момент взыскания залога, в случае просрочки платежа. Иначе, раздавая такие срочные займы в день обращения, банк просто разорится.

Для чего нужен факторинг?

Факторинг, в первую очередь, нужен для того, чтобы помочь начинающим предприятиям. Даже небольшие банки не часто не одобряют кредитов лицам, у которых нет данных кредитной истории. А если они ещё не проявили себя как плательщик, не имеют долгов, то в любой момент могут закрыть компанию, понимая, что компания нерентабельна.

Именно так рассуждают специалисты, принимающие решения одобрения кредита. А услуга оплаты первых поставок другим лицом, причём почти без процентов и на большой срок отсрочки, порой бывает спасение компании от закрытия. В принципе, это вся основная информация, касающаяся темы факторинга, как вида займа у банка. Узнайте больше на нашем сайте. Здесь мы рассказываем, как мошенники взламывают банковские карты подробно и простым языком.