Скоринговая система оценки заемщиков – суть, функции и методы работы

В данной статье мы узнаем, что такое скоринговая система оценки заемщиков, ее суть, функции, методы и принципы работы. Посмотрим, как работает программа по оценке заемщиков и на основании каких данных рассчитывается кредитный балл. Расскажем, как пройти скоринговую систему в банке и что может повлиять на ее оценку.

Что такое скоринговая система и как она работает?

В настоящее время для определения надежности заемщика используется скоринговая система, что такое скоринговый балл простыми словами, мы уже говорили, как она работает зависит от кредитной организации. Как мы уже знаем, в настоящее время в России происходит настоящий кредитный БУМ, но не все заемщики ответственно подходят к вопросу возврата кредитных средств, а некоторые и вовсе берут кредит уже с мыслью, что оплачивать его не будут. Поэтому банки и микрофинансовые организация тщательно проверяют всех желающих получить займы. Ведь всегда, даже с самым ответственным плательщиком существуют определенные риски невозврата денег.

Для того чтобы минимизировать риски создаются специальные скоринговые модели, чем больше будет критериев, тем ниже процент одобрения, но и ставки по кредиту будут выглядеть заманчиво. Чем меньше требований, тем выше процентные ставки и меньше одобряемые суммы, но обо всем по порядку. Само понятие «скоринг» пришло к нам из английского и означает оно «счет». Поэтому кредитный скоринг – это целая система для оценки платежеспособности не только новых, но и действующих клиентов. Основа расчетов – статистические данные, после их сопоставления принимается решение, как правило результат — это положительный или отрицательный ответ заявителю.

Данные модели используют и при POS кредитовании что это такое, мы уже знаем и при выдаче крупных сумм. Причем, такими моделями пользуются и страховые компании, например, при покупке полиса ОСАГО, так если у водителя большой безаварийный стаж, то стоимость страхования будет ниже, чем у неопытного водителя или того, кто имел выплаты по ДТП. Все это тоже связано с рисками страховых компаний. Как и в банках кредитный потенциал рассчитывается программой, которая присваивает заемщику определенное количество баллов.

Как пройти скоринговую систему в банке?

Вопрос, как пройти скоринговую систему в банке, интересует практически каждого заемщика, особенно, если запланировали взять достаточно крупную сумму. Скажем сразу, что повлиять на решение банка не получится, а для того чтобы повысить балл не стоит предоставлять ложную информацию, все равно служба безопасности обнаружит подделку. Для того чтобы пройти скоринговую систему даже не всегда достаточно быть добросовестным плательщиком. Для того чтобы понять, стоит ли надеяться на положительный ответ необходимо ознакомиться как работает кредитный скоринг.

В целом, всю программу можно представить, как компьютерный софт, который помогает кредитным организациям автоматизировать процесс принятия решения, для того чтобы исключить пресловутый человеческий фактор и не раздувать штат специалистов. Данная программа основывается на данных, которые вводит в систему банк. Как правило, это возраст будущего заёмщика, его социальное положение, место проживания и требования к кредитной истории что это такое, мы уже рассказывали. Кроме этого, принимается во внимание трудовой стаж и официальное трудоустройство. Например, если каждые полгода заемщик меняет место работы. То это будет точно минус к системе принятия решения.

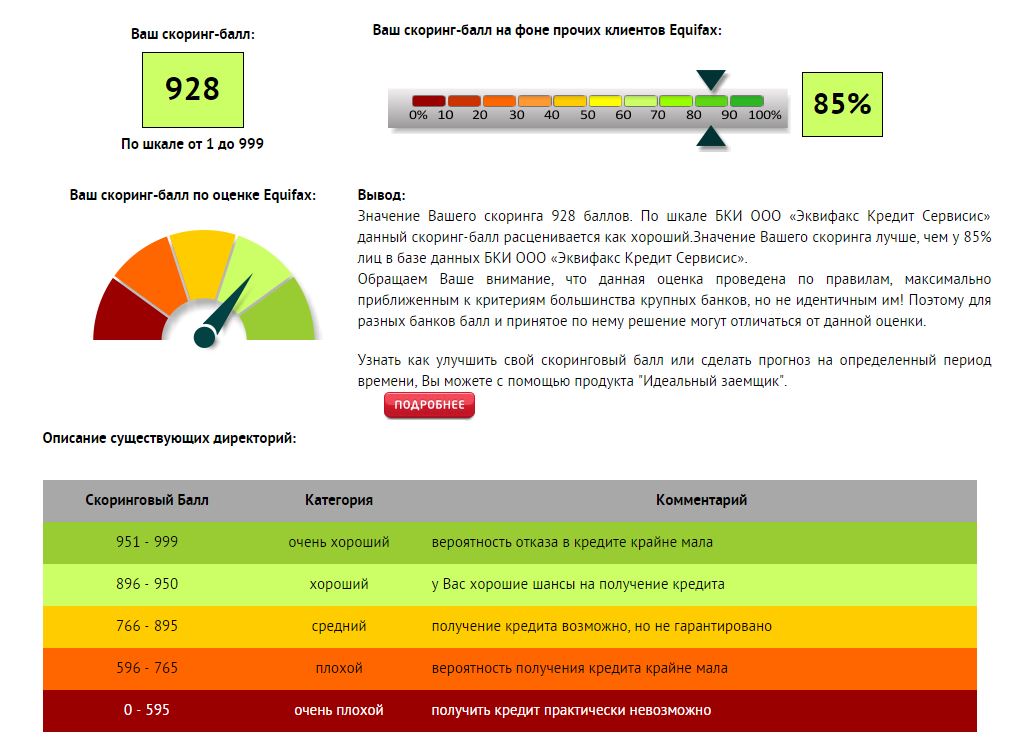

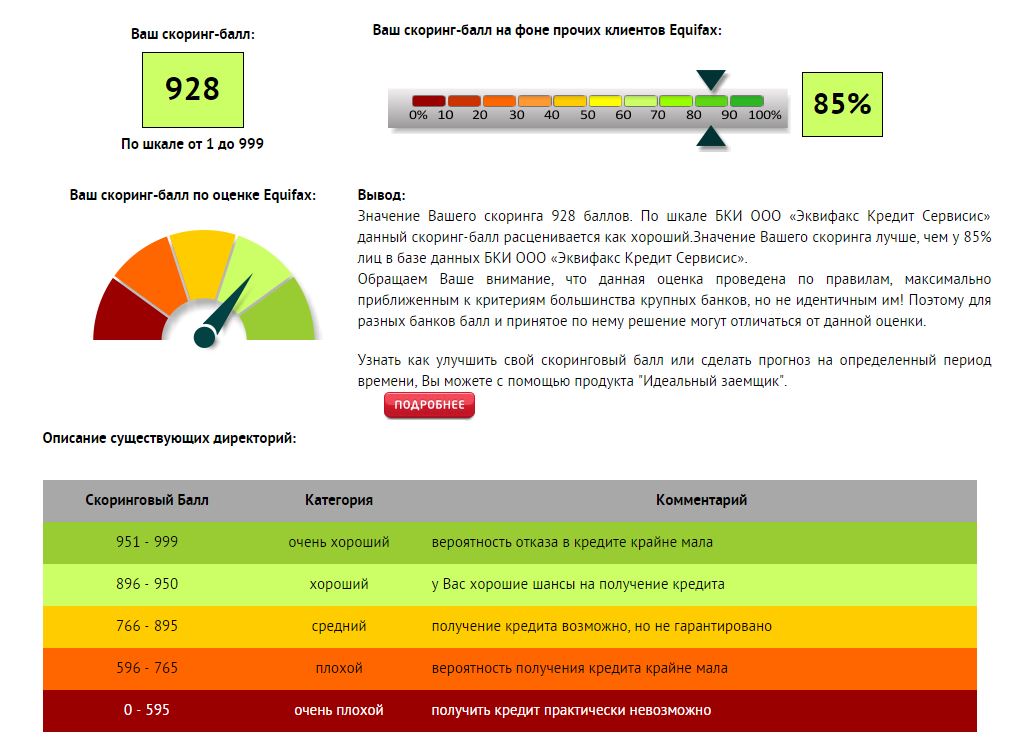

В обязательном порядке указывается размер дохода в месяц, как неподтвержденного, так и отраженного в официальных документах, причем, если сумма достаточно большая, то придется предоставить 2 НДФЛ, а справка по форме банка уже не подойдет, но все зависит от требований кредитной организации. В программу заводят данные и о семейном положении заемщика, наличии у него несовершеннолетних детей. После этого заявка обрабатывается программой. Она сопоставляет требования кредитора с данными, которые присутствуют в анкете. По итогу заемщику присваивают баллы. По каждому предложению банка существует минимальная планка – это то количество баллов, которое необходимо набрать для получения конкретного кредитного продукта.

Что еще может повлиять на оценку?

Посмотрим, что еще может повлиять на оценку скоринговой программы и как увеличить шансы на получение кредита. Единого алгоритма нет, ведь, если бы он был, то смысла в такой программе не было бы совсем. Иногда заемщик не может даже понять причину отказа. Поэтому лучше не подавать сразу несколько заявок, ведь даже если у заемщика хорошая кредитная история, все они будут отражаться в БКИ, кредитные организации увидят большое количество заявок и ожидаемо откажут. Ведь может показаться странной такая активность человека.

Если от системно значимых организаций получен отрицательный ответ, то лучше обратиться в менее известные кредитные организации. У них нет такого большого количества клиентов, как у крупных игроков финансового рынка, поэтому они нуждаются в расширении базы, как правило и положительных решений они выдают гораздо больше, не говоря уж о микрофинансовых организациях. Но последние, как правило, не выдают крупных сумм. Для того чтобы получить положительный ответ лучше заранее ознакомиться с условиями каждого конкретного предложения.

У них могут быть разные требования к трудовому стажу, наличию официального дохода и его размеру, дополнительному документальному обеспечению. Очень большую роль играет кредитная история заемщика. Как мы уже говорили, она может быть не только хорошая или плохая, но и никакая. Это когда заемщик не имел ранее кредитных отношений, поэтому не известно, на сколько благонадежен он. В таком случае можно взять кредит, погасить его вовремя и без просрочек, тогда кредитная история будет хорошей. Сложнее исправить данные, если были просрочки, судебные взыскания, переуступки.