Что такое кредитный отчет и как его получить?

В данной статье мы узнаем, что такое кредитный отчет, как его получить, для чего он нужен. Рассмотрим, какие организация занимаются сбором и хранением информации о заемщиках и как такие данные попадают к ним. Посмотрим, кто может запросить данные из БКИ, как это можно сделать самостоятельно и как исправить ошибки, которые были обнаружены в отчете.

Что такое кредитный отчет?

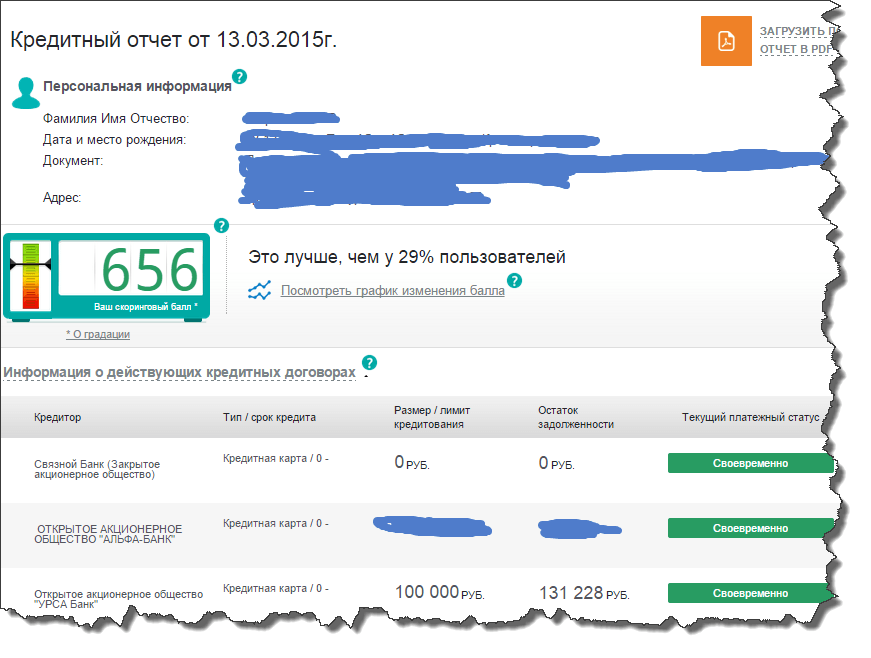

Кредитный отчет еще называют кредитный рейтинг или кредитная история что это такое, мы уже знаем. Запросить ее могут как сами заемщики, так и представители финансовых организаций для проверки платежеспособности, и надежности своих клиентов. Иные лица получить конфиденциальные сведения не могут. Кредитные истории всего финансово активного населения хранятся в специальных бюро кредитных историй. Это организации, которые действуют на основании лицензии и занимаются не только сбором, но и аккумулированием кредитных досье.

На самом деле их деятельность и получение информации регламентируется указаниями Центрального банка РФ. В соответствии с ними все финансовые, кредитные и микрофинансовые организации обязаны в короткий срок предоставлять информацию о своих потребителях. Причем. Это не только личные данные, но и то, как человек оплачивает свои обязательства. Так, например, у заемщика образовалась просрочка, в течении нескольких дней кредитор обязан отправить информацию об этом в БКИ.

В настоящее время в РФ работает восемь БКИ. Банки сами выбирают, с каким из них сотрудничать. За отчетом по кредитной истории можно обратиться как на прямую в БКИ, так и через сторонние сервисы. В отчете будут отражаться не только уже закрытые договора по потребительским кредитам без обеспечения какие виды и условия получения существуют, мы уже говорили и, конечно, действующие, но даже и все запросы на предоставление кредитов. Кроме того, будет информация о том. кото и когда запрашивал данный отчет.

Как получить кредитный отчет?

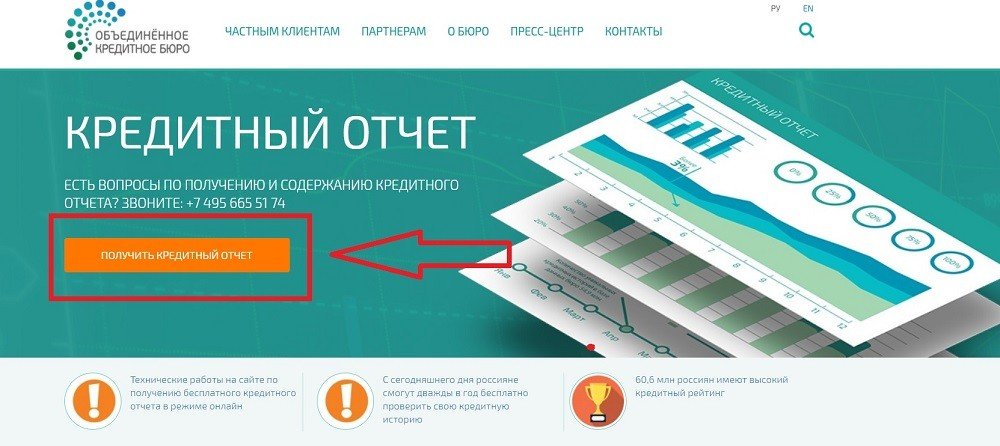

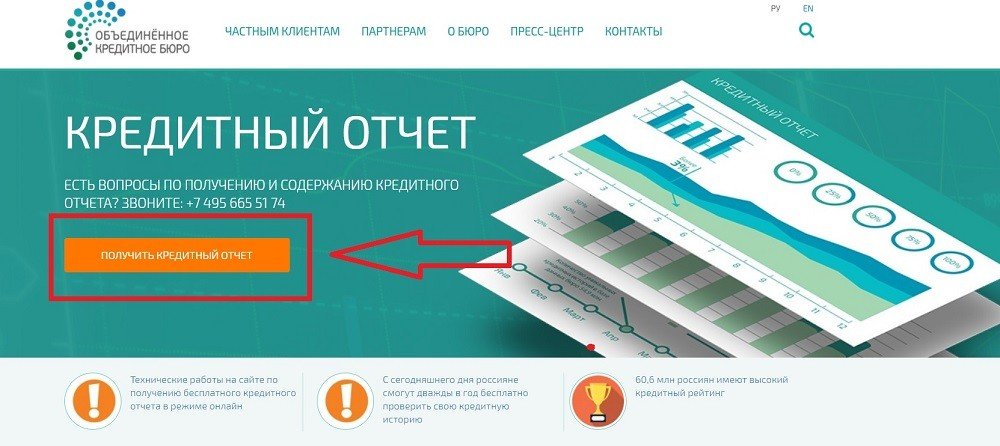

Поучить кредитный отчет не так сложно. Можно просто оставить запрос в сервисе Госуслуги, в ответе придет список БКИ, в которых есть информация о заемщике. После этого можно сделать запрос в Бюро кредитных историй о предоставлении отчета. Причем, часто бывает так. Что информация о человеке находится сразу в нескольких БКИ, и она может быть немного разная. Все бюро контролируются ЦБ РФ, поэтому узнать, где есть информация можно и в ЦККИ. Они также предоставят список организаций.

Получить кредитную историю можно как самостоятельно, так и через посредников. При самостоятельном запросе придется подтвердить свою учетную запись на Госуслугах. После этого, необходимо сделать запросы в БКИ из списка, готовый документ можно будет либо забрать лично, либо скачать пересланный файл. Стоит напомнить, что подтверждать свою учетную на портале можно через МФЦ, авторизованное приложение Сбербанка.

Более долгий способ получить отчет о кредитной истории – через сайт ЦБ. Для этого необходимо знать свой код субъекта кредитной истории, потому что только с ним можно сделать запрос. Такой код может предоставить любой банк, МФО что это такое и как работает, мы уже говорили, или БКИ, если когда-либо были договорные отношения с банками, свой код можно посмотреть в этом договоре.

Почему важно проверять свой кредитный отчет?

Важно проверять свой кредитный отчет по той причине, что сейчас достаточно много мошеннических действий совершается именно в сфере кредитования, а во многих случаях люди до последнего не знают, что на их имя взят кредит, а потом оказывается, что его никто не платит и исполнительный лист уже находится у приставов, которые готовятся арестовывать имущество. Бывает и так. Что в кредитной истории отражены неверные или искаженные данные, это тоже необходимо контролировать, т.к. этой информации зависит процент одобрения банками кредитов, лояльность финансовых организаций, коэффициенты и стоимость услуг страховых компаний.

Да, страховщики тоже смотрят на кредитную историю клиента. Так, даже решив застраховать автомобиль, автовладельца будут проверять и к тем, у кого плохая кредитная история будет более внимательное и даже предвзятое отношение, т.к. их автоматически считают ненадежными. Кредитная история важна и при устройстве на новое место работы. Как правило, работодатели предпочитают не принимать сотрудников, у которых есть финансовые проблемы и обременения. Или предлагают таким худшие условия труда и менее ответственные должности.

Как исправить ошибку в кредитном отчете?

Если нашли ошибку в кредитном отчете, то ее нужно быстро исправить. Просто так, поменять информацию, которая просто не устраивает заемщика нельзя. Бывает так, что в ней есть информация о непогашенных кредитах перед, которые уже закрыты, лишние кредиты или договора, которые оформлены на других людей. Оспорить любую часть кредитной истории, равно как и всю ее целиком можно самостоятельно, не стоит доверять людям и компаниям, которые предлагают исправить отчет за определённую плату, скорее всего это будут мошенники.

Можно самостоятельно обратиться напрямую в компанию, т.е. БКИ, где обнаружены некорректные данные. Необходимо уточнить, как и в каком виде им можно подать заявление. После получения последнего у Бюро кредитных историй есть 30 дней на то, чтобы разобраться в ситуации. Если факт ошибки подтвердиться, историю исправят за 10 дней, в противном случае может даже дойти до ареста имущества что это такое и порядок проведения, мы уже говорили.